Ostatnie lata udowodniły, że rynek usług finansowych nieustannie się rozrasta. Faktoring stał się jedną z najpopularniejszych opcji finansowania i przedsiębiorstwa coraz chętniej sięgają po ten rodzaj rozwiązania. Istnieje wiele odmian faktoringu, a każda z nich dostosowana jest do innych potrzeb przedsiębiorstwa. O tym będzie mowa w dalszej części artykułu, a póki co zacznijmy od początku.

Co to jest faktoring i na czym polega jego działanie?

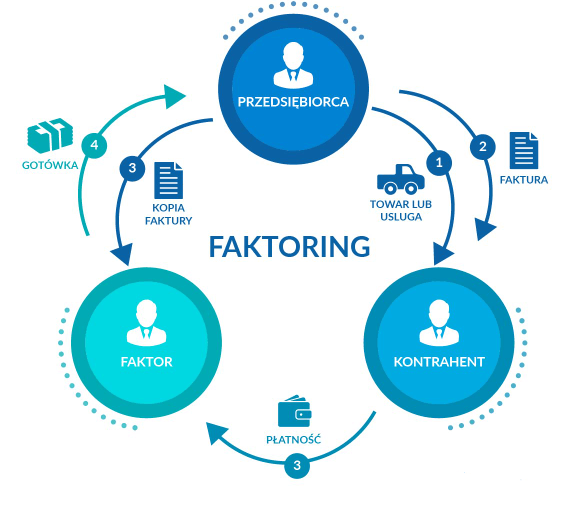

Zacznijmy od informacji ogólnych czym w ogóle jest faktoring i jak działa. Faktoring jest to forma finansowania, umożliwiająca przedsiębiorstwom poprawę płynności finansowej poprzez szybką zamianę niezapłaconych faktur na gotówkę. W ramach tego rozwiązania, firma przekazuje swoje należności (niezapłacone faktury) do instytucji finansowej lub firmy specjalizującej się w tej dziedzinie – faktora. W zamian za to otrzymuje niemal natychmiastową płatność części lub całości wartości faktury. To skuteczne narzędzie pozwala uniknąć problemów związanych z długimi terminami płatności oraz zmniejsza ryzyko nieopłacenia faktury. Faktoring jest szczególnie przydatny dla firm, które mają ograniczone środki finansowe lub potrzebują gotówki na dalszy rozwój działalności. Tak dzieje się w przypadku regularnych inwestycji, kiedy to pieniądze są ciągle w obrocie. Takie przedsiębiorstwo nie może pozwolić sobie na przestój. Dzięki faktoringowi właściciele firm mogą skoncentrować się na rozwoju biznesu czy inwestycjach zamiast martwić się o płynność finansową.

Uczestnicy faktoringu

W działanie usługi faktoringowej zaangażowane są trzy strony. Są nimi:

- Faktor to firma nabywająca wierzytelności od klientów. Może to być bank lub instytucja poza bankowa, która świadczy usługi faktoringowe. Do zadań tego podmiotu należą też wypłaty określonej wartości środków, z reguły 80-90% wartości faktury, na rachunek przedsiębiorcy.

- Faktorant to po prostu klient (przedsiębiorca), który przekazuje faktorowi wystawione kontrahentom faktury. Muszą to być faktury nieopłacone i jednocześnie przekazane przed wymaganym terminie płatności.

- Dłużnik zwany inaczej kontrahentem, to podmiot zobowiązany do terminowej zapłaty faktury.

Najbardziej popularne rodzaje faktoringu

W Polsce istnieją różne rodzaje faktoringu. Najczęściej jednak dzielimy go na pełny i niepełny. Różnice między nimi są znaczne, o czym poniżej:

- Faktoring pełny – inaczej zwykły lub bez regresu, to usługa, w której faktor (instytucja finansowa bądź inna wyspecjalizowana firma) przejmuje pełną odpowiedzialność za przekazaną należność. Przedsiębiorca sprzedaje fakturę, otrzymuje pieniądze i – mówiąc kolokwialnie – może zapomnieć o temacie. Jego kontrahent otrzymuje od faktora informację dotyczącą zmiany numeru konta do płatności i od tego moment należność reguluje faktorowi. W przypadku ewentualnych problemów z płatnością, proces windykacji również leży po stronie faktora,

- Faktoring niepełny – inaczej niewłaściwy lub z regresem, to odmiana, w której to przedsiębiorca korzystający z faktoringu musi zadbać o terminową zapłatę zobowiązania. W przypadku jej braku w określonym na fakturze terminie, faktorant będzie musiał zwrócić uzyskaną od firmy faktoringowej należność. Termin zwrotu określony będzie w umowie,

- Faktoring mieszany – łączy w sobie cechy obu wyżej opisanych rodzajów. Z jednej strony to faktor odpowiada za niewypłacalność kontrahentów faktoranta do wysokości kwoty określonej w umowie. Z drugiej strony po przekroczeniu terminu płatności odpowiedzialność przechodzi na faktoranta.

Kolejne dwa popularne rodzaje faktoringu, należące do grupy faktoringu wierzytelności, to faktoring zakupowy i sprzedażowy. Czym się różnią? Spieszę z wyjaśnieniem:

- Faktoring zakupowy – inaczej zwany faktoringiem odwrotnym, polega na finansowaniu faktur za zakupy przedsiębiorstwa,

- Faktoring sprzedażowy – to, w przeciwieństwie do zakupowego, finansowanie faktur sprzedażowych.

Faktoring jawny i niejawny

Poza powyższej opisanymi rodzajami, usługę faktoringu można podzielić też pod kątem innych kryteriów. Zaliczyć tu można kryterium instytucji finansującą, jawności, terytorium, a także zakresu świadczonych usług. Każdy typ szczegółowo opisany będzie w dalszej części artykułu.

Biorąc z kolei pod uwagę jawność możemy mówić o faktoringu jawnym i niejawnym. Czym się różnią? Spieszę z odpowiedzią:

- Faktoring jawny – nazywany też faktoringiem otwartym, to rozwiązanie, w którym wszystkie strony usługi zostają powiadomione o korzystaniu z niej. W tym przypadku faktor bądź faktorant muszą niezwłocznie poinformować kontrahenta, że doszło do tzw. cesji wierzytelności i konieczna jest spłata należności na konto faktora. Ten rodzaj faktoringu ma wiele zalet, z punktu widzenia obu stron – faktora i faktoranta. Firma faktoringowa, przed podpisaniem umowy, może zweryfikować sytuację finansową i wiarygodność kredytową kontrahentów, dzięki czemu minimalizuje ponoszone ryzyko. Dla faktoranta natomiast jest to korzyść, ponieważ ma niższe koszty usługi. Ponadto przedsiębiorca może ująć to w kosztach uzyskania przychodu, obniżyć wysokość podstawy opodatkowania oraz odliczyć podatek.

- Faktoring niejawny – czyli inaczej faktoring cichy lub tajny, polega na tym, że kontrahent nie wie o dokonanej cesji wierzytelności. Nie mając pojęcia o zawartej umowie faktoringowej, reguluje płatność względem przedsiębiorcy w czasie wskazanym na fakturze, a ten – zgodnie z zawartą umową – przekazuje płatność faktorowi na wskazane konto. Ten rodzaj faktoringu jest dobrą opcją dla firm, które potrzebują szybkiego finansowania, a w kontrahent zastrzegł w umowie zakaz dokonania cesji wierzytelności.

Co poza tym?

Między powyższymi rodzajami jest też, mniej popularny, faktoring półotwarty. Polega on na tym, że dopiero w momencie otrzymania informacji o konieczności uregulowania należności dłużnik dowiaduje się o zawartej umowie faktoringowej.

Kolejne kryterium, warte uwagi, to ilość przekazywanych faktur. W zależności od tego mamy:

- Faktoring pojedynczy, z którego przedsiębiorca – ze względu na niewielką ilość faktur – korzysta sporadycznie

- Faktoring globalny, gdzie przedsiębiorca przekazuje wszystkie faktury wystawione z odroczonym terminem płatności.

Pomówmy o kosztach

Firmy faktoringowe zarabiają na prowizjach, które płacą faktoranci – strony faktoringu omówiliśmy wyżej. Jakiego rzędu są to koszty w Polsce? Co można zaliczyć do standardowych opłat?

Otóż wszystko zależy od tego, na jaki rodzaj faktoringu zdecyduje się przedsiębiorca. W niektórych przypadkach pobierana jest stała opłata miesięczna, w innych – można płacić prowizję dzienną. Na pewno w przypadku każdego rodzaju faktoringu wyróżnić możemy następujące prowizje:

- za sfinansowaną fakturę,

- za brak spłaty,

- za udzielenie limitu.

Oczywiście można znaleźć na rynku oferty, w których jest jedna stała opłata abonamentowa. Wówczas faktor nie dolicza już żadnych dodatkowych opłat za świadczoną usługę.

Marża, która dodawana jest do stawki WIBOR(R) wynosi zwykle od 0,2 proc. do 4 proc. w skali miesiąca. Na tej podstawie ustalane jest oprocentowanie i odsetki od udzielanego finansowania. Ze wszystkich dostępnych w Polsce rodzajów, najtańszy jest faktoring jawny i z regresem, ponieważ – mając na uwadze specyfikę usługi – ryzyko ponoszone przez faktora jest najniższe.

Prześwietlamy wady i zalety faktoringu

Dla jednych przedsiębiorców faktoring to wygodny sposób na polepszenie płynności finansowej, dla innych jedna z droższych usług finansowych. Poniżej przedstawiamy wady i zalety tego prężnie rozwijającego się produktu skierowanego do firm.

Zalety:

- poprawa płynności finansowej,

- umowa na czas nieokreślony,

- szybki dostęp do środków finansowych,

- przeniesienie ryzyka niewypłacalności dłużnika na firmę faktoringową,

- indywidualnie ustalany limit finansowania,

- prosta procedura przyznania,

- kilkunastominutowy proces online,

- monitoring i windykacja kontrahentów,

- zdyscyplinowanie w podejściu do płatności faktur.

Wady:

- koszty,

- ryzyko pogorszenia relacji biznesowych,

- brak możliwości finansowania sprzedaży detalicznej, gotówkowej i komisowej,

- konieczność zwrotu zaliczki w przypadku opóźnień spłaty faktur przez kontrahentów,

- produkt przeważnie dostępny dla firm posiadających ugruntowaną pozycję na rynku,

- często wymogiem jest prowadzenie działalności gospodarczej od minimum 6 miesięcy.

Podsumowanie

Ostateczna decyzja o udzieleniu z faktoringu zależy od indywidualnych potrzeb, okoliczności i sytuacji finansowej każdego przedsiębiorstwa. Dla jednych może to być korzystne rozwiązanie, które poprawi płynność finansową i umożliwia dalsze inwestycje, a dla innych może wiązać się ze zbyt wysokimi kosztami i utratą kontroli nad finansami firmy. Zawsze warto skonsultować różne opcje z doradcą specjalizującym się w zakresie faktoringu. Wyjaśni wszelkie niejasności i pomoże dobrać odpowiednie rozwiązanie.

Więcej o elastycznych źródłach finansowania dowiesz się z naszego artykułu Elastyczne źródła finansowania dla biznesu – Newpoint-finance.pl

![Kredyt konsolidacyjny – jak działa i kiedy się opłaca? [Przewodnik 2025]](https://newpoint-finance.pl/wp-content/uploads/konsolidacja4-1.jpg)